イエくん

イエくん 住宅ローン控除を受けたいんだけど、僕は中古マンションを買いたいな。それにも使える?条件とかある?

ソルくん

ソルくん 条件はいくつかあるよ。ここでは中古マンションが住宅ローン控除を受けるための条件について解説していくね。

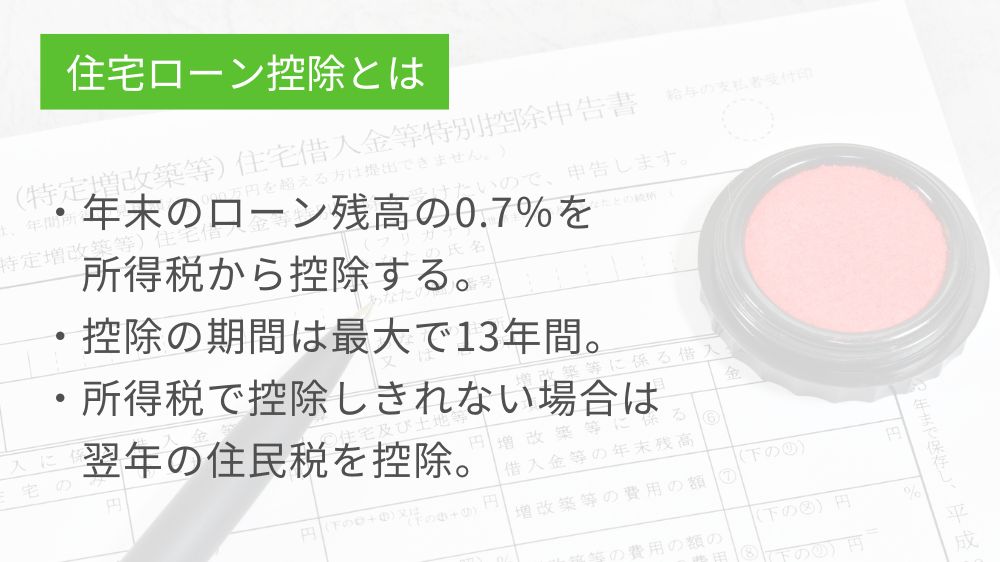

住宅ローン控除とは?

住宅ローン控除は個人が住宅ローンを利用して新しく住宅を建築した場合や購入した場合、改築した場合で一定の要件を満たすと受けることができます。

年末のローンの残高のうち、0.7%を所得税から最大13年間控除してくれます。

イエくん

イエくん もし所得税よりも控除額が大きい場合損になっちゃう?

ソルくん

ソルくん そんなことないよ。その場合は翌年の住民税が引かれるんだ。だから安心してね。

参考:住宅ローン控除を受ける方へ|国税庁

参考:住宅ローン減税|国土交通省

住宅ローン控除の条件は?中古マンションも対象になる?

中古マンションを購入したい場合には住宅ローン控除を利用できます。中古マンションで住宅ローン控除を利用するための条件にはこのようなものがあります。

- 取得の日から6カ月以内に居住していること

- 住宅ローン控除を受けたい年の12月31日まで住んでいること

- 住宅の床面積が50㎝²以上かつ床面積の2分の1以上が自己の居住用

- 住宅を複数持っている場合は主として居住すると認められる方

- 生計を一にする親族や特別な関係のある者からの取得ではないこと

- 昭和57年1月1日以降に建築された住宅であること。または下記のいずれかに該当すること

- 住宅の取得の日前2年以内に耐震住宅と証明されたもの

- 上記①に該当しない場合で一定の住宅のうち、その取得の日までに耐震改修を行う申請をして居住までに耐震基準に適合する証明がされたもの

参考:中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁

それぞれ一つずつ解説していきますね。言葉の通りの所もあるのでそこはさらっと流すと良いですよ。

取得の日から6カ月以内に居住していること

そのままですが、住宅(ここでいう中古マンション)を購入した日から6カ月以内に居住していることが住宅ローン控除を受けるための条件です。

住宅ローン控除を受けたい年の12月31日まで住んでいること

住宅ローン控除を受けたい年が2023年であれば2023年の12月31日まで住んでいる必要があります。取得から6カ月以内に居住していても12月31日にまた別の所に住んでいたら受けられません。

ソルくん

ソルくん せっかくマンションを買ったのにまた別の所に住むなんて人は少ないから基本的には気にしなくてよさそうだね。

住宅の床面積が50m²以上かつ床面積の2分の1以上が自己の居住用

中古マンションの床は50㎡以上の広さが必要で、そのうち2分の1以上が自分が住むために使用している必要があります。

住宅を複数持っている場合は主として居住すると認められるほう

自分が住むためのマンションと別荘などを持っているとすると、マンションの方にしか住宅ローン控除は適用されません。自分がメインで住むお家に適用されると覚えておきましょう。

生計を一にする親族や特別な関係のある者からの取得ではないこと

住宅や土地の取得は、取得のとき、そして取得してから生計を共にする親族などの特別な関係のある人から購入した場合は住宅ローン控除を利用することはできません。

昭和57年1月1日以降に建築された住宅であること

昭和57年1月1日以降に建築された住宅であること昭和57年1月1日以降に建築された住宅である必要があります。昭和57年は1982年です。

住宅の取得の日前2年以内に耐震住宅と証明されたもの

住宅を取得する日の前の2年以内に地震に対して安全上必要な構造で建てられているかということを証明する住宅であることが必要です。

上記①に該当しない場合で一定の住宅のうち、その取得の日までに耐震改修を行う申請をして居住までに耐震基準に適合する証明がされたもの

住宅の取得の日前2年以内に耐震住宅と証明されたもの以外で、要耐震改修住宅のうち、住宅を取得する日までに耐震の改修工事の申請を行い、自分がその家に住む日までに改修工事が終わる必要があります。

そして、耐震基準に適合すると証明されなければなりません。

中古の住宅で耐震基準に適合していない住宅のことを要耐震改修住宅といいます。

住宅ローン控除が適用できない場合

中古マンションの住宅ローン控除はこれらの特例を現在受けている、または新しい家に居住する日より2年前の計3年の間に受けていると利用することができません。自分が受けているものはないかを確認しておきましょう。

- 居住用財産を譲渡した場合の長期譲渡所得の課税の特例

- 居住用財産の譲渡所得の特別控除

- 特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例

- 財産を交換した場合の長期譲渡所得の課税の特例

- 既存市街地等内にある土地等の中高層耐火建築物等の建設のための買換え及び交換の場合の譲渡所得の課税の特例

また、中古マンションが贈与による取得でないことも大切です。

参考:中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁

中古マンションが住宅ローン控除の適用でいくら変わるかシミュレーション!

中古マンションを住宅ローン控除を適用することでどれくらい金額が変わるのか気になりますよね。そこでこんな仮定をしてみました。

中古マンションを購入したときの住宅ローン控除額の仮定

- 年収:500万円

- 借入金額:3,000万円

- 入居期間:2023年

- 新築・中古:中古

- 住宅の種類:一般住宅

- 配偶者:あり

- 配偶者の年収:150万円以下

このような仮定をたてると、住宅ローンの減税額の合計は140万円になります。1年目から10年目まで毎年14万円の控除額があり、それが10年間続くので、合計で140万円の控除額になるというわけです。

もしこれが、長期優良住宅やZEH水準省エネ住宅になってくると、もっと控除額が増えます。自分がどのような住宅を建てるかといったことや年収や借入金額等を考えてシミュレーションすると良いでしょう。

このサイトが使いやすいと思うので一度試してみてくださいね。

住宅ローン控除額(減税額)シミュレーション! 年収別に計算可能

中古マンションで住宅ローン控除を受けるにはどんな書類が必要?

中古マンションで住宅ローン控除を受けるにはこのような書類が必要になります。

- 住宅借入金等特別控除額の計算明細書

- 確定申告書

- 住宅取得資金に係る借入金の年末残高等証明書

- 売買契約書の写し

- ※¹補助金決定通知書などの補助金等の額を証する書類

- ※²贈与税の申告書など住宅取得等資金の額を証する書類の写し

- 登記事項証明書 など

※¹補助金等の交付を受けた場合

※²住宅取得等資金の贈与の特例を受けた場合

ここに挙げているもので全部というわけではないので、集めないといけない書類は多くあります。確定申告の際は早めに縦鼻するようにしましょう。

住宅ローン控除を受ける際の確定申告でどんな書類が必要で、それぞれどんな役割の書類か、どこで入手できるかを詳しく知りたい方はこちらの記事も参考にしてみてください。

住宅ローン控除(住宅ローン減税)とは 住宅ローンを利用して家を購入したり、新しい家を建てたり、既存の住宅をリフォーム(増築)する場合は住宅ローン控除(住宅ローン減税)を受けられます。 住宅ローン控除を利用した場合、する制 …

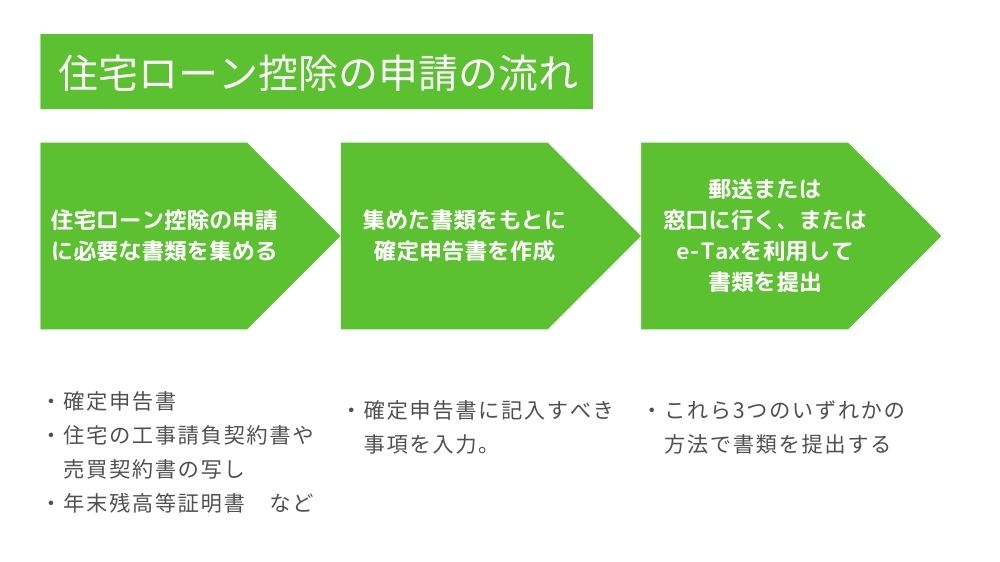

中古マンションの住宅ローン控除を受ける申請の流れ

中古マンションで住宅ローン控除を受けるための申請の流れは以下の通りです。図では控除額の計算を省いていますが、ここは私たちがすることはないのであまり気にしなくていいですよ。

次はこれらの流れについて一つずつ解説していきますね。

住宅ローン控除の手続きについてもう少し詳しく知りたいという方はこちらの記事も参考にしてみてください。

住宅ローン控除とは?制度の概要 住宅ローン控除は、個人が住宅ローンを利用して自分たちが棲むための住宅を新築したり購入したり、改築したりした場合に使える制度です。 年末の住宅ローン残高に0.7%を所得税から最大13年間控除 …

必要な書類の収集

最初に確定申告・年末調整に必要な書類を収集します。必要な書類は前にも説明しましたが、確定申告書や年末残高証明書、売買契約書の写しなどがあります。

年末調整または確定申告書の記入・提出方法と手続き

住宅ローン控除の申請は、年末調整または確定申告時に行います。給与所得者は年末調整で、他の所得者は確定申告で申請します。ただし、初年度は給与所得者も確定申告をしなければなりません。2年目からは年末調整になります。

住宅ローン控除の確定申告はこの6つの方法があります。

- 国税庁のサイト上で確定申告書を作成してオンラインで申告

- 国税庁の確定申告書作成コーナーで作成して提出

- 国税庁のサイトからダウンロードしてきて手書きで記入して税務署に郵送

- 国税庁のサイトで確定申告書を作成して税務署に郵送

- 税務署から確定申告書をもらって記入して税務署にもっていく

- 税務署から確定申告書をもらって記入して税務署に郵送

参考:会社員が住宅ローン控除を受けるための「はじめての確定申告」

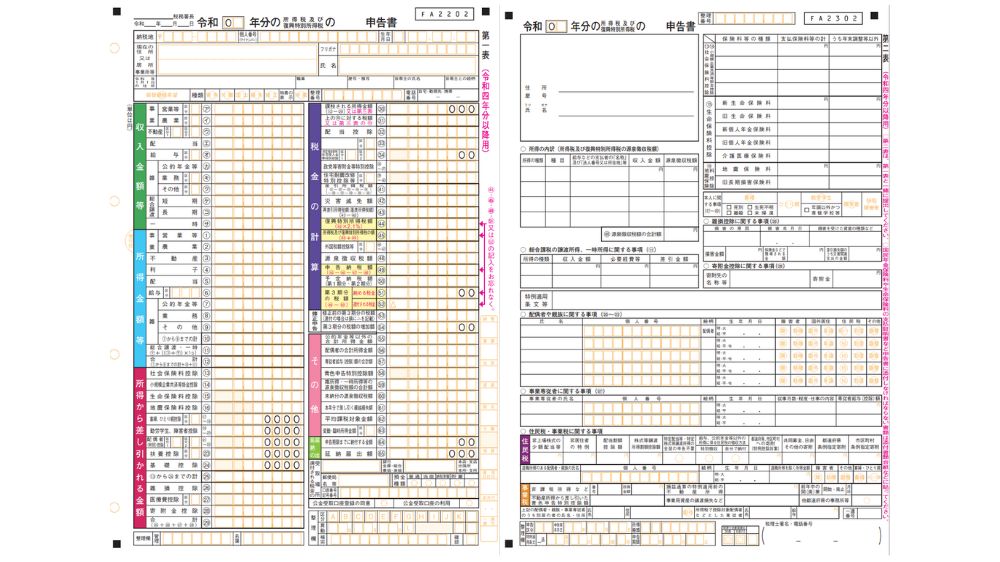

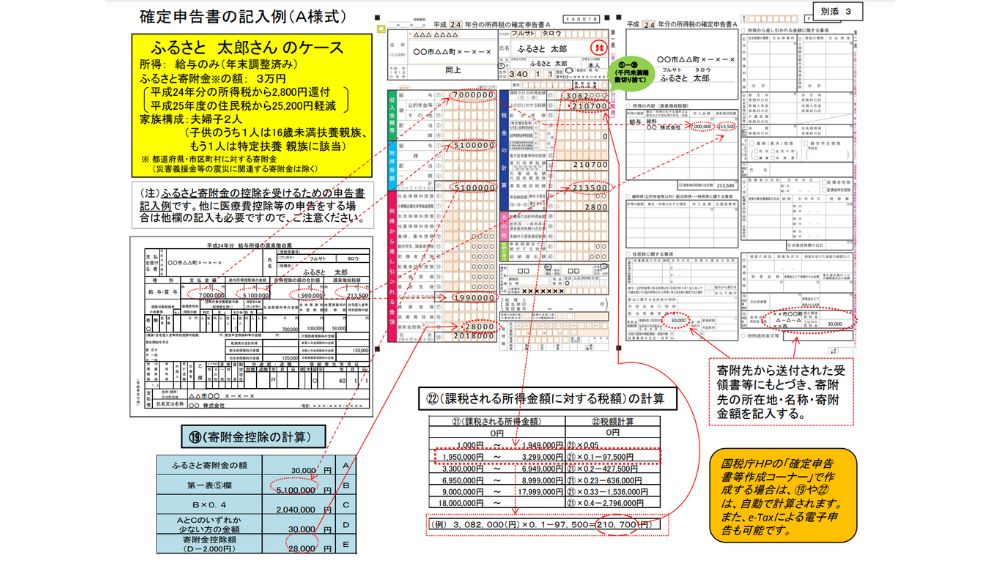

確定申告書の記入方法

櫃庄名書類を集めたら、集めた書類をもとに確定申告書を書き、必要なものは添付して、税務署に届けます。

確定申告書はこちらの国税庁のサイトからダウンロードしてきて記入していく方法と税務署でもらう方法とオンライン上で作成していくという方法があります。

オンラインで作成していきたい方は国税庁の確定申告書等作成コーナーから作成すると良いでしょう。

確定申告書作成コーナーを使うにはマイナンバーカードとスマホ又はICカードリーダが必要です。それらがない場合は税務署でIDとパスワードを発行してもらわなければ利用ができません。

確定申告書の提出方法

税務署に届ける際には、自分で窓口にもっていくという方法と、郵送で送る方法、オンライン上で完結させるという3つの方法があります。一番簡単なのはオンライン上で完結させる方法ですね。ただし、オンライン上で完結させるやり方は注意点もあります。

オンラインで確定申告書を提出する際は「確定申告書作成コーナー」からそのまま提出する方法と、こちらから提出する方法があります。ただし、どちらもマイナンバーカードまたはID・パスワードが必要になるので注意しましょう。

控除額の計算

住宅ローン控除の計算は税務署が行います。申請内容に基づいて控除額が算出されます。

通知書の受領

控除額が確定した後、通知書が送られてきます。控除額は所得税や住民税から差し引かれるため、通知書を確認しましょう。

住宅ローン控除の確定申告はいつするの?

住宅ローンの確定申告は毎年、大体2月16日~3月15日の間に確定申告を行います。ただし、還付の申告であれば1月から行うことも可能です。

中古マンションで住宅ローン控除を受ける際の注意点

中古マンションで住宅ローン控除を受ける際の注意点がいくつかあります。住宅ローン控除の申請の注意点や住宅ローン控除を受けているときの注意点まで説明していきますね。

期限を守る

住宅ローン控除の申請は期限を守ることが重要です。年末調整や確定申告の期限を逃すと、控除を受けることができなくなります。

もし期限を過ぎてしまった場合も、できるだけ早く申請をするようにしましょう。5年以内であれば還付申告できるので、住宅ローンの確定申告を忘れてしまった場合も、手続きをするようにしてくださいね。

書類の正確性

必要な書類を正確に提出することが大切です。書類の不備や誤りがあると、控除の対象外となる可能性があります。必要な書類を事前に確認し、慎重に準備しましょう。

わからないことがあった場合は、税務署の窓口に行って直接確認してみると良いですよ。ただし、確定申告の時期がぎりぎりになって行くと人が多くてなかなかできないので、早めはやめに準備をするようにしましょう。

住宅ローン控除の適用条件の確認

住宅ローン控除の適用条件にはさまざまありますが、それらの項目をしっかりと満たせているかを確認するようにしましょう。もし満たせていない場合は住宅ローン控除を受けられなくなってしまいます。

共有名義人の扱い

夫婦やカップルなど、共有名義でローンを組んでいる場合、控除額の分担に注意が必要です。収入の差に応じて控除を受ける人数を調整しましょう。

変更の対応

住宅ローンの条件や家計の状況に変更があった場合、控除額に影響が及ぶ可能性があります。変更があったら早めに申請内容を更新してください。

中古マンションも住宅ローン控除を使って購入しよう

中古マンションも住宅ローン控除を使って購入することができます。今回はどんな条件があってどんな書類が必要なのか、住宅ローン控除を受ける際の注意点まで解説してきました。

しっかりとどのようなものか理解して忘れないように申請するようにしましょう。